Q. なんとなく将来が不安で仕方ないんです…(泣)。

A. 何に、いくらかかるか把握しておけば対策が立てられます!

何かと不透明な今の時代、将来への不安は誰しも感じているはず。

「そのひとつとして、お金の先行きに対する心配も大きいのでは。今後、どれくらいお金が必要かという目安がわかれば、来る日のために前もって貯蓄をしておくこともできるので、そんな不安もきっと和らぐでしょう」(丸山さん)

なかでも押さえておきたいのが、“ライフイベント”、つまり人生の区切りの出来事にかかる費用。

「若いうちは月々の給料を使い果たす生活でもさほど困らないかもしれませんが、20代後半からは大きな額が必要となるイベントが目白押し。何歳までにマイホームが欲しいのか、などと思い描くと、いつまでにどのくらい貯めるべきかが明らかに。こうしてきちんと貯蓄をしていけば、ライフイベントも安心して迎えられますよ」

ライフイベントには出費がつきもの!

結婚&新生活準備…約430万円、マイカー購入…約300万円、出産…約50万円、マイホーム購入…約4,000万円、子育て…約2,500万円/人、病気で入院…約50万円、老後の費用…約3,000万円、葬式…約200万円

結婚は、挙式や披露宴が70人ほどの規模で約280万円、新生活準備は新居契約費や家電代などで約150万円として、計430万円。子育ては、子ども1人が大学を卒業するまでに約2500万円かかると考えて。

老後の費用ってどのくらい?

総務省の調査では、高齢夫婦無職世帯の月の平均支出額は約27万円。一方が厚生年金、もう一方が国民年金を受給する場合、夫婦で定年後25年間生きたとして、年金に加えて約2700万円が必要になる。さらに自宅の修繕費や医療費などプラス300万円は確保したい。

Q. そもそも今、貯蓄にお金を回す余裕がないんですが…。

A. ざっくりでも家計の収支表を作ると、お金のムダが見えてきます!

とくに20代なんて給料が高くはない時期。生活するだけで精一杯、という人も多いのでは?

「ところがそうとは限らないかも。自分では気づいていないところで、ムダ遣いをしている可能性があるからです。『貯蓄できない』という人は、まずは大まかな項目と数字でいいので、収支表を作ってお金の流れを見える化しましょう」

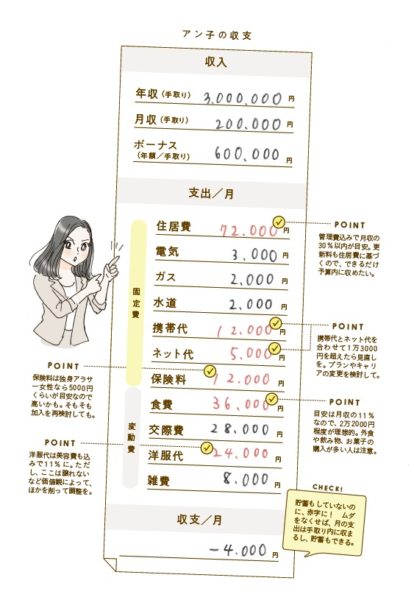

下は都内の会社に正社員で勤める28歳、社会人歴6年目となるアン子のある1か月の収支。丸山さんに見てもらうと、いきなり住居費にムダありとの診断が!

「家計を回して、さらに貯蓄もするためには、住居費は手取り月収の3割以内と考えるのが基本です。アン子さんは手取り20万円なので、6万円までに抑えたいところ。また、携帯代はネット代と合わせて1万3000円を超えたら高いと判断。ほかにも保険料、食費、洋服代など全般的にムダあり。足りない分の4000円をボーナスで補填している点もNGです」

住居費

管理費込みで月収の30%以内が目安。更新料も住居費に基づくので、できるだけ予算内に収めたい。

携帯代、ネット代

携帯代とネット代を合わせて1万3000円を超えたら見直しを。プランやキャリアの変更を検討して。

保険料

保険料は独身アラサー女性なら5000円くらいが目安なので高いかも。そもそも加入を再検討しても。

食費

目安は月収の11%なので、2万2000円程度が理想的。外食や飲み物、お菓子の購入が多い人は注意。

洋服代

洋服代は美容費も込みで11%に。ただし、ここは譲れないなど価値観によって、ほかを削って調整を。

収支/月

貯蓄もしていないのに、赤字に! ムダをなくせば、月の支出は手取り内に収まるし、貯蓄もできる。

丸山晴美さん ファイナンシャルプランナー。節約アドバイザー、消費生活アドバイザーとしても活躍。年収300万円弱だった20代の頃、4年で600万円の預金に成功。著書は『「貯まる女」になれる本』(宝島社)など多数。

※『anan』2019年5月29日号より。イラスト・菜々子 取材、文・保手濱奈美

(by anan編集部)

※旅好き女子が大注目!次の海外旅行をメルボルンにする5つの理由って?

[gunosy]

#ダイエットについて、もっと深く知る♡[/gunosy]